當我們想投資越南時,應該想些什麼

由 Kexin & Ria 撰寫於 2019-05-16

上篇我們曾介紹,處於經濟轉型期的越南,近幾年一直保持著高速發展。

敏銳的投資人在其中嗅出了商機,將眼光瞄准了他的二級市場。目前,中國已有3000多人在越南股市開了戶。那麼這次,我們將為大家解析最關鍵的三個問題:

◇ 越南股市的特點

◇ 現在是否值得投資

◇ 投資這類新興市場時需要注意什麼?(劃重點)

越南股市——雷聲大雨點小

首先,我們先簡單了解一下股市的基本概況。

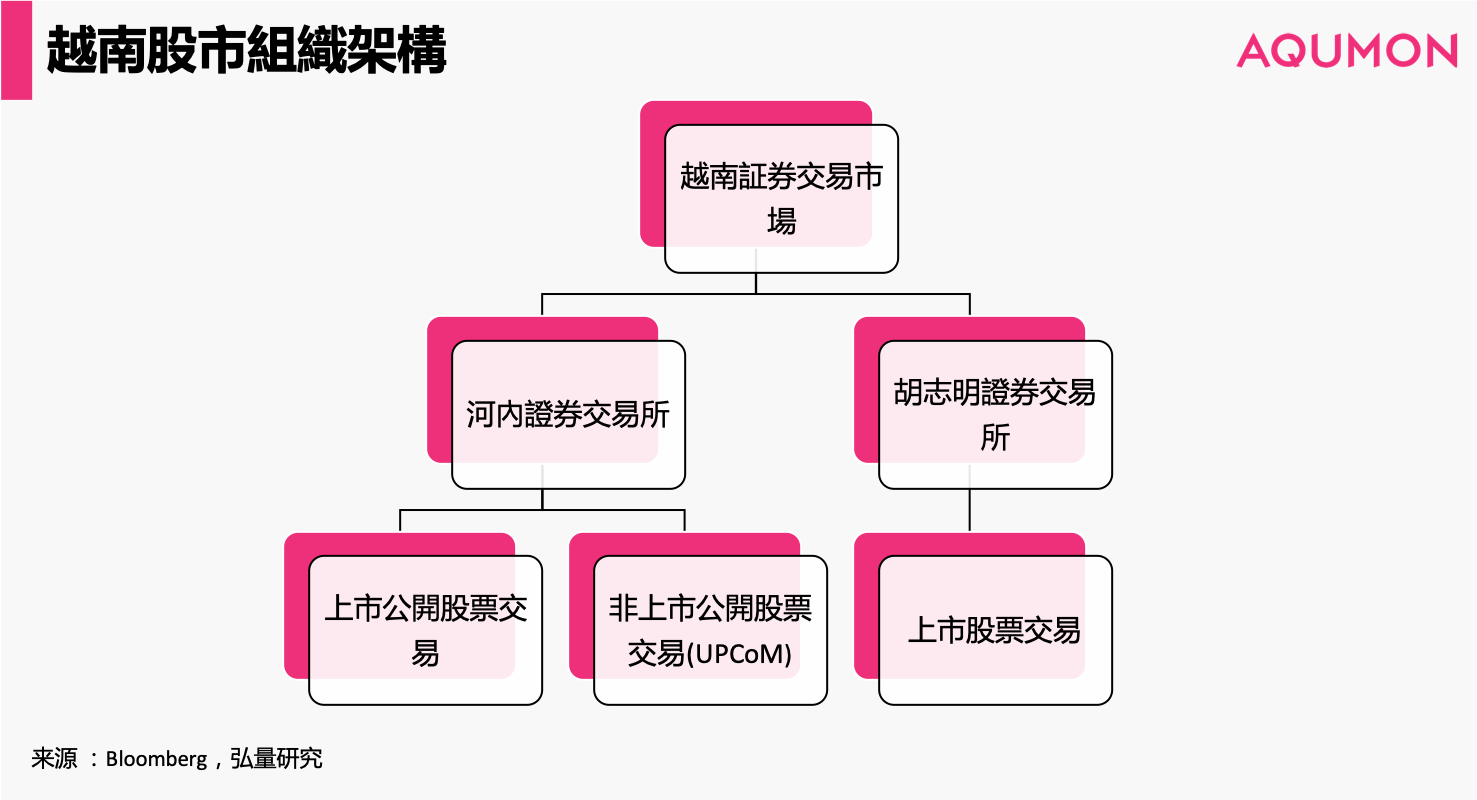

目前越南有兩個證券交易所,一個為胡志明證券交易所(成立於1997年),另一個為河內證券交易所(成立於2005年)。其組織架構如圖所示:

胡志明證券交易所對應的是主板,而河內證券交易所則對應中小板。河內證券交易所的總體市值規模和市場流動性小於胡志明證券交易所。

目前胡志明證券交易所內可交易股票數目為365只,涵蓋行業領域中占比最大的是工業(100家)。河內證券交易所目前可交易股票數目為377只,最多上市公司屬於制造業(123家)。可以說市場非常小。

如果想要了解越南股市的整體表現,我們可以從胡志明指數(VNINDX)來分析。

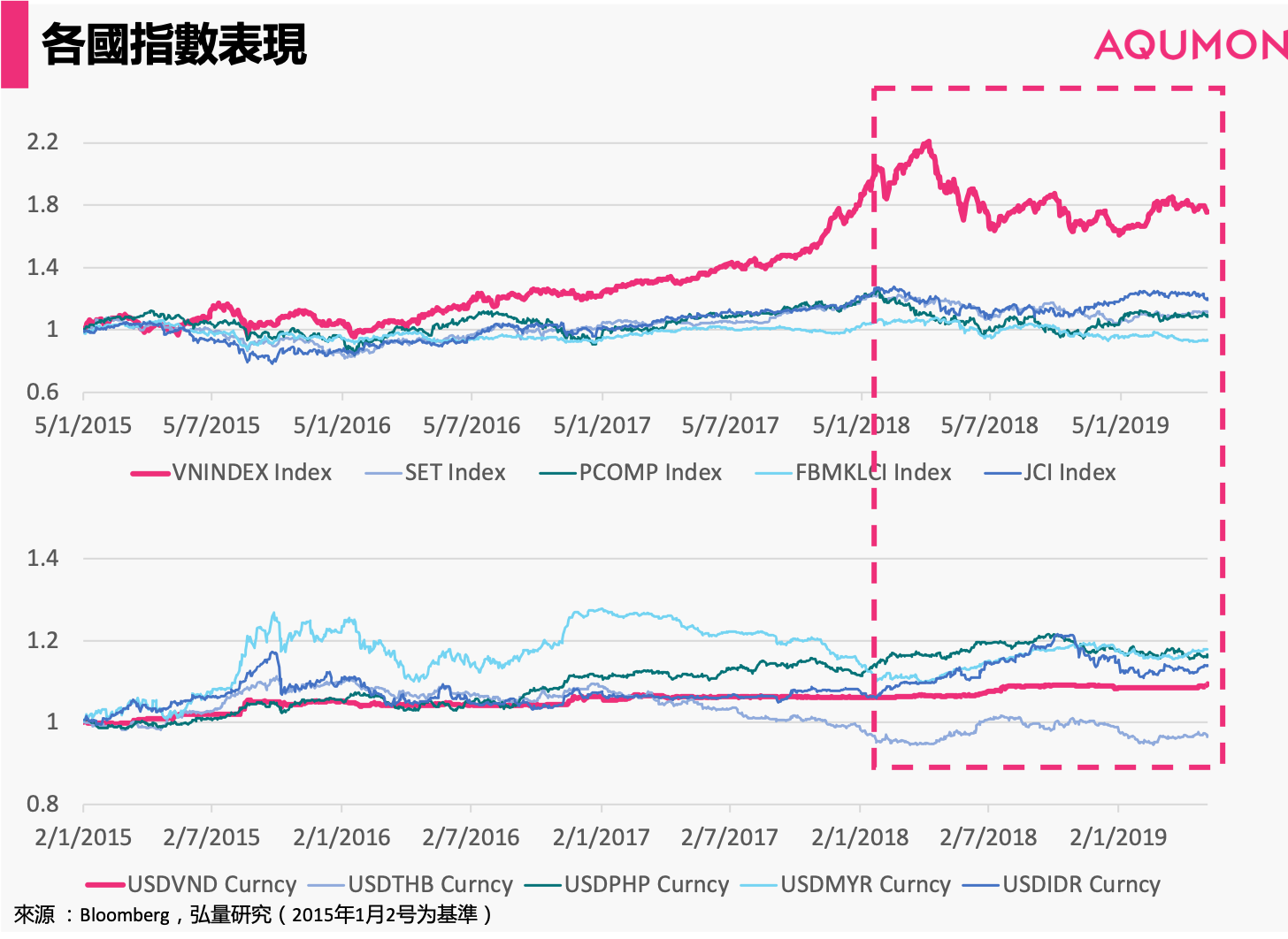

下圖對比越南和其他幾個東南亞國家可以看出,越南的股市則具有較大的波動性,馬來市場是幾個東南亞國家中最為穩定的。

但是越南股市的高風險並沒有帶來相應的高收益。從EPS我們可以看出,胡志明指數的每股收益只有0.02美元,大約為吉隆坡指數每股收益的一千分之一。

從目前的情況來看,受制於高波動性和低收益率的特點,越南二級市場並不具備很高的投資價值。

那麼是什麼原因導致了越南股市表現與常理“違和”?

高波動性

我們以五年時間為觀察時段,將胡志明指數和同期其他東南亞國家的二級市場表現作了一個對比。

在這五個國家中,美元對越南的彙率相對穩定,可以排除彙率變動引起股市上下行的可能。

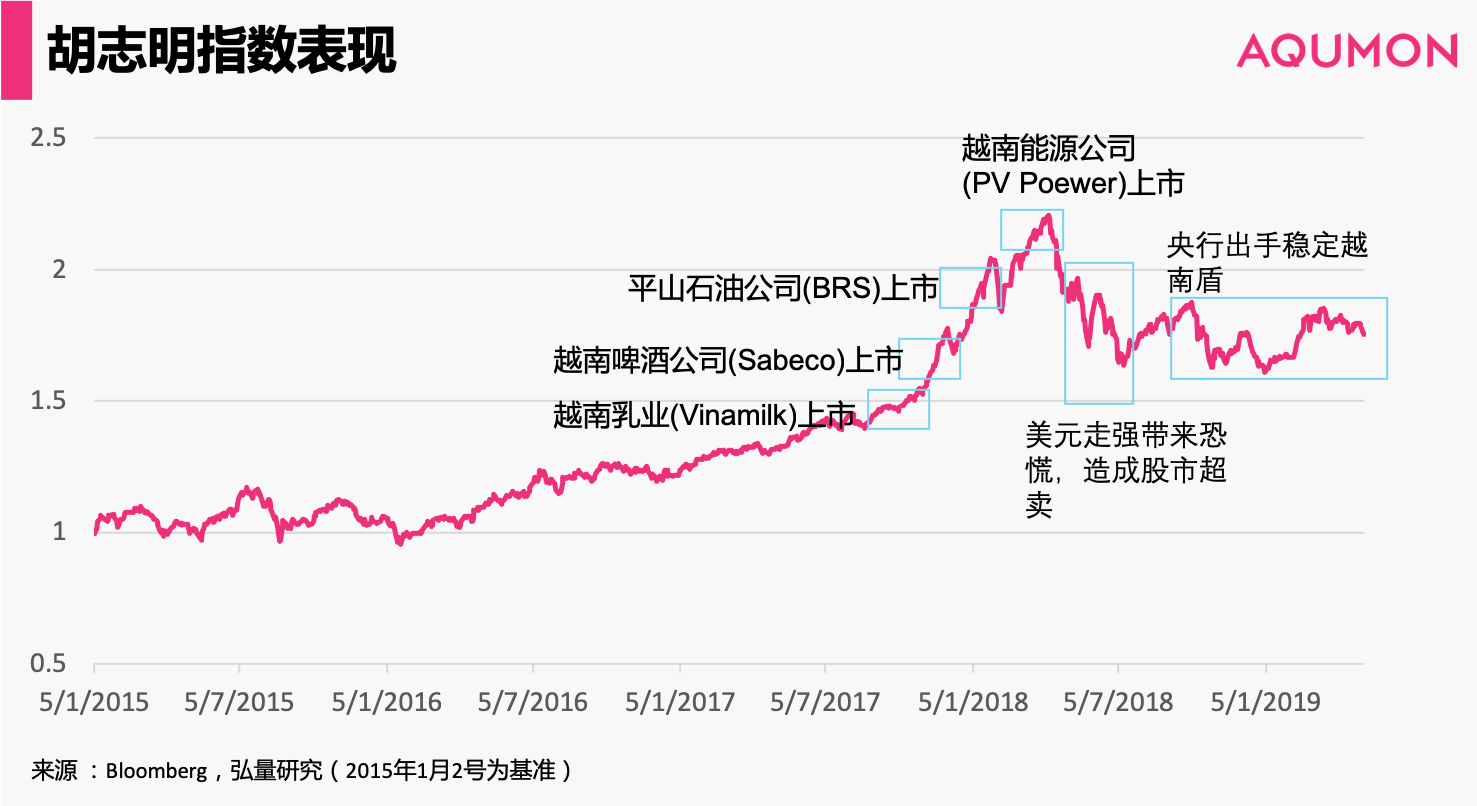

越南的股市在2017年到2018年年初出現了表現搶眼,遠遠甩開其他東南亞國家。而在2018年中開始出現一系列的下挫。

經過探究,可以發現,2017年初到2018年初越南的股市向好主要歸功於:全球經濟環境較好和大市值公司新上市,這兩個因素。

在2017年裡,全球經濟大環境的向好,給所有的股市帶來利好。同時,2017年間一共有4間國企或大型能源企業上市,大市值公司的IPO也進一步推高了市場。

而2018年開始美元走強,投資者對新興貨幣的恐慌驅使他們開始從新興貨幣市場撤退,這一資本流出恰好與上圖的股價下跌走勢吻合。相應的,越南央行在2018年下半年頻頻出手穩定越南盾,越南股票市場也出現了反彈和波動幅度減弱。

因此可以發現,2018年越南的二級市場的向下波動一定程度上來自於股民對於越南盾的信心。由於越南實施貨幣管控,資金的流出比流入困難。因此,貶值風險引導股資本流出和股市下行。

總體而言,越南的股市高波動性來自於兩個原因。

一方面是越南對外部環境的高度依賴性。整體經濟對於出口業的依賴使得越南對於全球經濟環境的變化更加敏感。

截止2018年年初,越南與其他國家和地區簽下了約16份雙邊及多邊自由貿易協定。進出口合作伙伴覆蓋了東南亞,東亞多數國家,北歐,以及美國。

廣泛的貿易合作對越南的經濟發展是一把雙刃劍,一方面,這些協定大大促進了越南的出口業繁榮,但另一方面,協定帶來的越南與其他國家的密切相關性也加劇了越南經濟對其他國家地區的依賴,進而加劇越南經濟發展被外部經濟環境震蕩帶來的波動性影響。

這種協同作用同時也使得二級市場與全球經濟共振。加上越南的貨幣管控使得資本難以流出,加劇了股民對於被套牢的恐懼,這也是為什麼投資者對下行情景的恐懼在越南會被進一步放大,造成更大的震動。

拿2018年的股市下行時期來看,當時胡志明指數一年期收益為-8.77%,遠低於印尼(雅加達指數:3.98%)和菲律賓(菲律賓指數:2.38%),略低於泰國(曼谷指數:-3.46%),與馬來西亞的下挫水平基本持平(吉隆坡指數:-10.97%)。

另一方面,高波動性來自於越南的二級市場還處於極不成熟階段。

許多行業的掛牌上市公司還在個位數。隨著各行業的龍頭企業上市,股市自然會被一次一次推高。但這是股市較不成熟時必然伴隨著高速發展,不能成為越南二級市場值得投資的直接證據。

低收益率

從胡志明指數的每股收益率來看,越南二級市場的投資回報率很低。

原因在於越南二級市場還不成熟,覆蓋的產業少,而這兩個短板的根源則在於越南實體經濟還處於較低的發展水平。

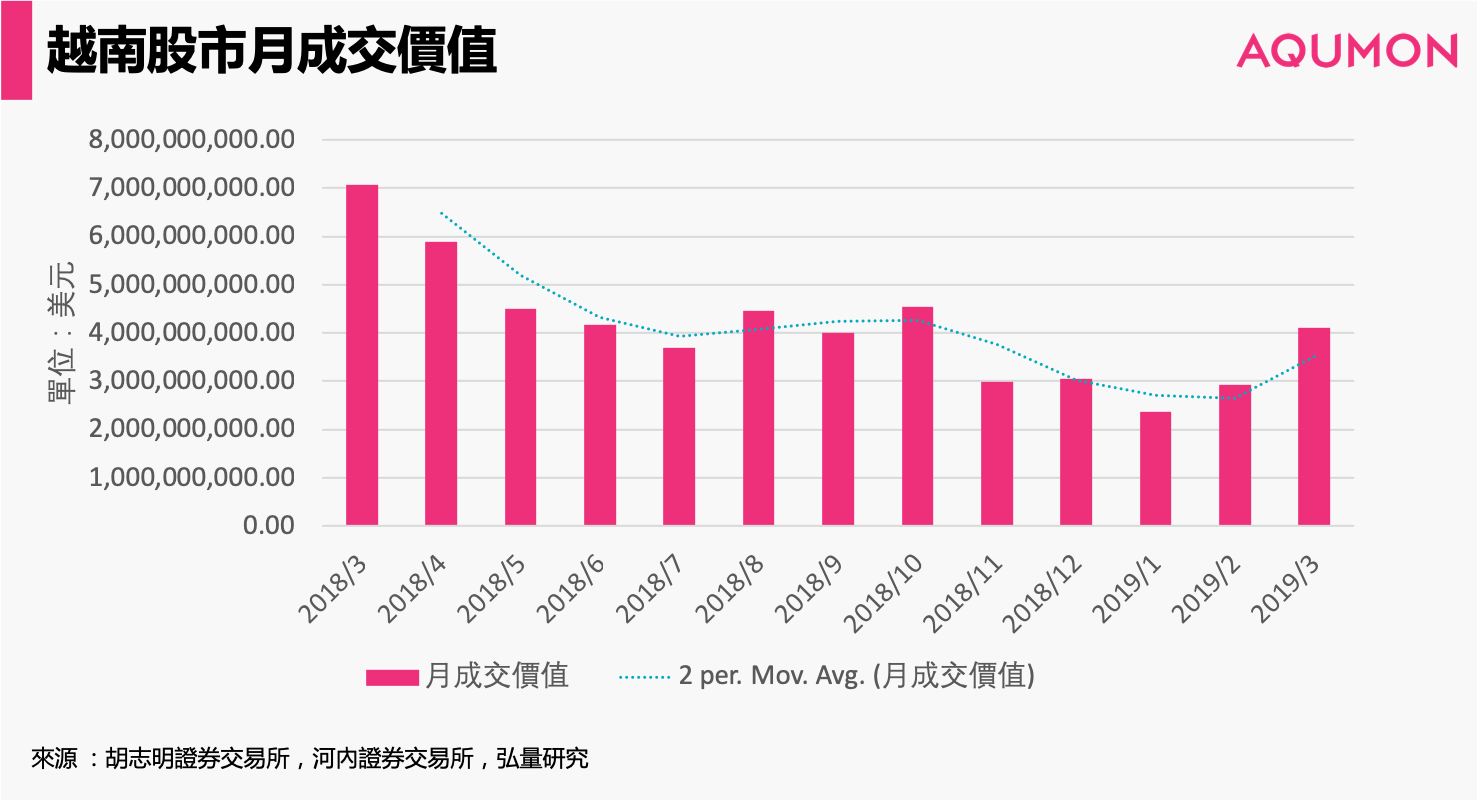

如果用月成交量度量市場活躍度。總體來說越南股票市場的交易量較小,成交價值只有印尼市場30%。

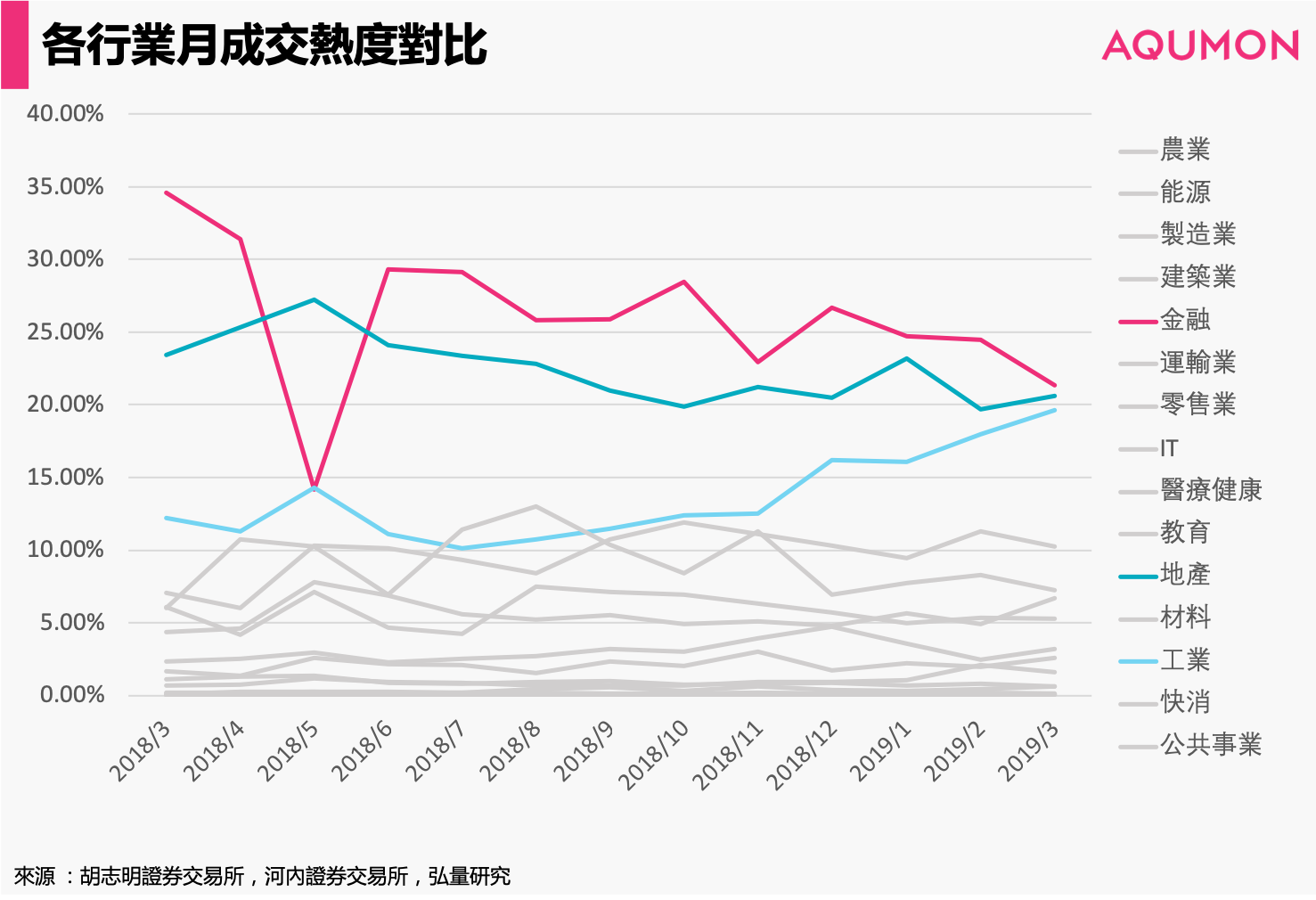

將每個月的交易按行業進行進一步地細分,我們可以看出越南股票交易的行業組成:

1)從交易體量上來看,長期活躍的是金融和地產兩個行業。工業股的交易從2018年年末開始逐漸活躍。截止2019年三月,前三個最熱門的投資領域為金融,地產和工業。最冷門的四個行業為農業,運輸,醫療健康和教育四個領域,月成交量在全國市場總成交量中占比長期在0.1%左右徘徊。

2)從趨勢上來看,制造業,建築業,零售業,材料,快消和公共事業這幾個行業的交易活躍程度逐漸上升,與越南本土經濟回暖趨勢溫和。傳統熱門領域,比如能源,金融,IT 和地產等行業的股票交易量占總交易量占比有所下滑。

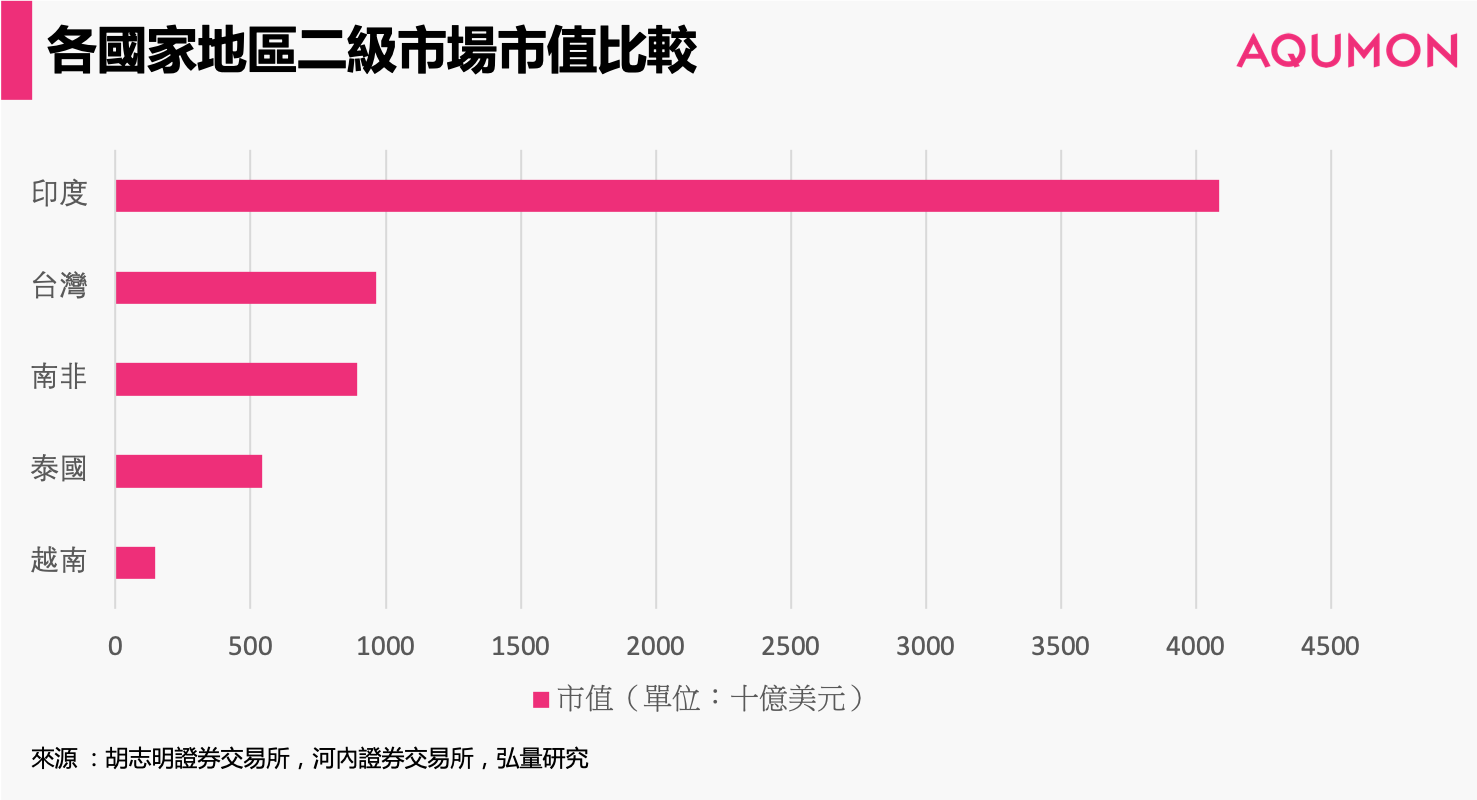

其次,我們用市值來衡量目前越南股票投資市場的規模。下圖比較了幾個亞非國家2019年二級市場的平均市值。目前越南的股票市場規模遠小於其他亞非新型市場。2019年越南的股票市場市值約為142億美元,約為泰國的五分之一。

越南二級市場規模和活躍度其實和二級市場的盈利能力互成因果關系。市場規模小,活躍度缺乏無法為實體經濟注入充足的活力,進而抑制了盈利能力。而同時,二級市場的低收益率進一步冷卻了投資者對二級市場的熱情。

而低收益率的另一個原因,也是更加根本的原因在於,目前越南二級市場的結構過於單一。主流的上市公司集中在金融,房地產這兩大行業。

這兩大行業的一大特點就在於其經濟敏感性:經濟上行時,經濟敏感型股票表現突出,而在經濟萎靡時,這類股票也是跌幅最厲害的。

2018年胡志明指數的低收益率,很大一部分源自於大占比的經濟敏感型股票將整體回報率拖低。同時,越南近幾年表現亮眼的幾大行業(如公共事業,快消等)擁有的上市公司數目卻還在個位數徘徊,阻礙了二級市場投資者投資於經濟體中真正的增長動力。

現在是否值得入場?

盡管現在越南二級市場的表現不盡人意,但是如果以長線投資的眼光看待,現在越南股市的整體低價是否帶來了一個絕佳的入場機會呢?這個問題看應該從以下幾個方面進行回答:

1)越南今後的發展

◇ 大環境穩定向好。受益於其較友善的投資環境和穩定的政局,年輕化的人口構成和逐漸提升的國民教育水平,

◇ 成本優勢降低。本土勞動力,土地資源和其他運營成本的上升,在一定程度上削弱了越南的核心競爭力,對其未來發展造成一定壓力。

◇ 貿易合作增強。我們還應該注意到,與多個國家和地區的貿易協定增加了越南與其他國家“命運共同體”的水平,未來裡越南經濟的好壞將很大一定程度上取決於其他地區的經濟表現。

鑒於越南在地緣政治中的“左右逢源”的能力和目前致力於從低薪吸引外資的角色中轉型,我們認為長期來看,越南的發展潛力很大。但是由於越南的生活節奏很慢,很難期待越南實現“中國式”速度發展,在短期內取得可觀回報。

2)境外投資准入

目前越南政府已經放開對境外投資者投資的上限要求,外國資本占比可達到百分之百。個別行業限制外國資本進入,資本上限仍然設置在49%。

准入條件雖然很低,但是投資者需要警惕:

◇ 越南的外彙管控使得資本流出困難,帶來一定的流動性風險。

◇ 越南目前的稅收負擔較重,在未來幾年內甚至還因為政府的借債存在進一步加稅的可能,稅收負擔會很大程度下降低投資越南的收益率。

從短線投資的眼光來看,越南的二級市場受限於其波動率大收益率低並非最佳選擇。但是如果以長線的價值投資眼光看待越南,則現在入手越南可能會在長期帶來較好的投資回報比。

啟示——投資新興市場的正確方式

通過這兩篇的介紹,其實我們想要通過這次的越南案例,為大家投資新興市場做一些啟發。

新興國家的各種標的資產,不管是股票還是房產,都因為其無限的發展空間,友好的引進資本政策,和低廉的價格疊加在一起,吸引了大量的投資者蜂擁而至。

然而從泰國房產的投資者抱怨被套牢,到越南的投資者擔心收益難以流出越南,都告訴我們一個道理:入市有風險,投資需謹慎。

那麼我們應該以怎樣的思路去驗證,眼前的標的物是不是便宜的好貨?

首先,最根本的考量因素,還是應該從宏觀出發。

對於一個國家做長線的價值投資,不僅應該關注其增長的速度,更應該關注高速增長背後是不是有健康的經濟運行支撐。

在經濟方面,除了關注GDP的增速,更應該拆解GDP增速的各個組成部分,去考察一個國家的內需是多少,外需是多少。其中,應該重點關注政府的花銷,是否存在負債過重的風險。如果答案是肯定的,那麼我們可知,增速背後的實體經濟其實存在隱患。如果增長的背後是國內消費的增加,進出口的增加,投資的增加,那麼經濟體的成長較為健康。

而除了GDP,我們還應該關注彙率的穩定,通膨和GDP的相對增速,以及利率的穩定這些因素。但是需注意,對於新興國家,為了刺激經濟而帶來的高負債和赤字較難避免,我們更應該關注這兩個指標的變化趨勢而非是否存在。

在政治方面,可以關注新興國家是否擁有較為穩定的政治局面,國內掌管經濟的當權者屬於鴿派還是鷹派,近期是否即將換屆,與周邊國家的關系等。

其次,對於投資標的,也應該從回報與時間兩方面研究。

以股票為例,如果想要進入二級市場,我們可以考察風險和收益兩點。

對於風險,我們可以從波動性出發,抽絲剝繭去研究高波動性背後是來自於實體經濟的不健康,還是投資者對於該國家經濟的不自信。前者將帶來更大的風險。

而對於收益率,小的收益率可能是來自於二級市場的不成熟,高增長的行業可能因為尚未上市而不能帶來高收益。而小的收益也可能來自於實體經濟萎靡。後者將大大降低新興市場的吸引力。

在考量這兩方面之後,還可以加上投資時長的考量,再結合該國的風土人情和發展政策,考慮自己是否有耐心等待一個新興國家的“養成”。

▼風險揭示

本材料由弘量研究編寫及擁有,未經許可禁止轉載或引用。本材料僅供參考之用,並不能被視為一種要約、預測或投資建議而加以依賴。盡管有關材料是基於弘量研究認為可靠並盡力確保是現時的信息,弘量研究並不保證有關材料是准確、現時或完整的,有關材料也不應被視為准確、現時或完整的而加以依賴。本材料的內容並未考慮任何特定個人或實體的投資目標、財務狀況或財富,且本材料也並未基於此而游說讀者作出任何行動。弘量研究不就本材料內容是否在一切地區適用做出保證,不就本材料所探討的交易、證券、產品、工具或服務是否在所有司法管轄區適用,是否對所有投資者和交易對手均可供使用或適合使用作出任何陳述。所有進入本材料的人士或實體均出於自己的意願並有責任遵守當地法律法規。

投資有一定風險且可能貶值,過往表現不是未來業績的保證,弘量研究不保證有關組合的表現。若您正在考慮投資,我們建議您取得獨立專業建議並仔細考慮所有相關風險因素。投資有關組合經常涉及投資國際市場。除一般投資風險外,國際投資亦會因貨幣價值的不利波動,公認會計原則的差異或其他國家的經濟或政治局勢動蕩而承受損失全部或任何部分資金的風險。投資新興市場亦會增加其他風險,例如波幅上升及交投可能淡靜。若有關組合的投資目的是追蹤某一指數,有關組合並不由相關指數的供貨商贊助、認可、發行、售賣或推廣,這些公司亦不會為投資有關基金的適當性做出任何陳述。

本材料的信息和服務是以“現狀”形式提供且不作任何形式之明示或暗示的保證。任何本材料所表達的意見均可能根據隨後情況的變化而改變。在適用法律所允許的最大程度上,弘量研究拒絕一切保證,包括但不限於不就不侵犯第三方權利做出保證以及不就適銷性和對某特定用途的適用性作出任何暗示的保證。弘量研究不就本材料所含信息、文字、圖片、鏈接或其他內容的准確及完整性作出任何明示或暗示的保證,不保證本材料的功能不會中斷或不會出錯,不保證糾正材料缺陷,也不保證材料不含病毒或其他有害成分(如以電子形式傳播)。弘量研究表明不會就本材料內容的錯誤和遺漏以及其他人士對本材料所含信息的使用或解釋承擔任何責任。